根据上海清算所10月31日公告,华为投资控股有限公司(下称华为)将于11月5日至6日发行第二期中期票据“19华为MTN002”,发行金额为人民币30亿元,期限为3年。

本次发债早在华为计划之中,9月11日,华为披露的中期票据募集说明书显示,公司正谋求首次在中国境内发行公募债券。 华为共注册两期中期票据,各募集30亿元,将用于补充公司本部及下属子公司营运资金。

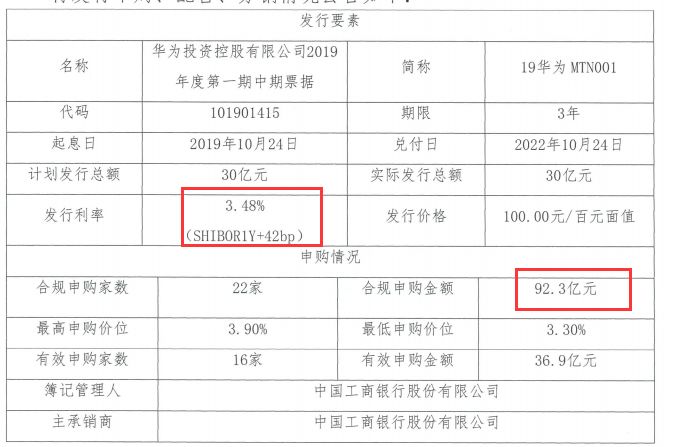

华为10月22日发行的第一期30亿元发行额曾引来92.3亿元申购资金争抢,认购倍数达到3.08倍。

华为披露的数据显示,截至2019年三季度末,公司账上趴着的货币资金达2532亿元,也就是说现金流充裕的华为其实“不差钱”,那么华为公司为什么会通过发债筹钱呢?

还是30亿,华为再次发债

根据华为披露的2019年度第二期中期票据募集说明书,华为此次发行的中期票据金额30亿元,缴款日期为11月7日,11月8日上市流通。

对于发债原因,华为表示,预计该公司各项业务未来保持稳定增长态势,资金支出也将进一步增加,此次拟发行30亿元中期票据,将用于补充该公司本部及下属子公司营运资金。

募集说明书显示,该期中票发行利率通过集中簿记建档、集中配售方式最终确定。 主承销商和簿记管理人均为中国建设银行股份有限公司。 根据信用等级公告,联合资信评估有限公司对华为公司主体长期信用等级评定为AAA,华为第二期中票信用等级为AAA,评级展望为稳定。

10月22日发行的30亿华为2019年第一期中期票据系华为首次在境内发债,受到市场的追捧,合格申购金额达到92.3亿元,认购倍数达到3.08倍。

在债券价格方面,华为上一次30亿元中期票据最终确定的发行利率为3.48%,比当月同期债券的平均利率低了48个BP,甚至比中石油集团、国家电投等AAA级的央企债券利率还低。

两期中票不同之处主要有两点: 第一期中票的注册金额为200亿元,第二期中票则为100亿元; 主承销商及簿记管理人也由工商银行变为建设银行。

华为披露,目前,公司存续境内中期票据1笔,共计30亿元人民币; 旗下子公司存续境外美元债券4笔,共计45亿美元。

不差钱的华为为何发债,任正非曾这样说

10月30日,华为在银行间市场披露的三季报显示,今年前三季度华为实现营业收入6033亿元,同比增长24%,净利润达到535亿元,较去年同期的440亿元增长21.59%。

此外,资产负债表显示,截至2019年三季度末,总资产7711亿元的华为流动性资产达到6421亿元,且账上趴着的货币资金就达到2532亿元。

现金流量表显示,华为各方面现金流均较为充裕,投资活动方面,处置投资基金及其他金融资产较去年增加超1000亿元,而筹资活动的现金流入变动最为明显,取得借款收到的现金流入较去年同期翻了一倍多。

既然现金流充足,华为为何连续发债呢?

据券商中国报道,此前华为创始人任正非在谈到华为发债时曾表示,“ 发债的成本很低,融资才4%的成本,而如果增加员工对企业的投资,这个成本太高了,分红太高了。 ”

关于发债这个事情,任正非称事先他并不知道,是之后看到外面有新闻才打电话去问资管部门的人为什么要发债,当时资管部门说“ 我们必须在最好的情况下发债,增强社会的了解和信任,不能到困难了再发债。 ”

03-31 来源:未知

04-16 来源:未知

04-17 来源:未知

05-17 来源:未知

05-23 来源:未知

05-26 来源:未知

05-26 来源:未知

06-24 来源:未知

06-25 来源:未知

07-07 来源:未知